非上場株式・少数株式の株式買取請求における株式価値算定方法

お困りではありませんか?

非上場株式・少数株式の株式譲渡承認請求・株式買取請求における株式価値算定方法は、どのように算定されるのでしょうか。

非上場株式・少数株式の株式価値算定方法

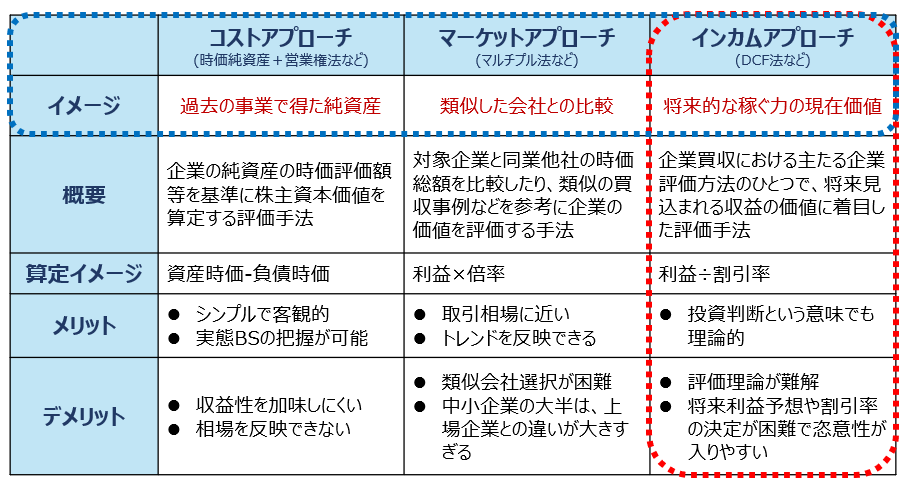

非上場株式や少数株式の株式価値評価方法には、次の3つのアプローチがあります。

実際の実務では、これらのアプローチにより算出された株価を総合して考慮し、非上場株式・少数株式の株式価値を評価してゆきます。

| マーケットアプローチ | 上場会社には株式市場があることに鑑み、この株式市場における指標に基づいて株価算定する方法 |

| インカムアプローチ | 会社の収益(PL)を基準として株価算定を行う方法 |

| コストアプローチ | 会社の資産(BS)を基準として株価算定を行う方法 |

マーケットアプローチ

非上場株式や少数株式の株式価値評価方法の一つとして、「マーケットアプローチ」があります。これは、株式市場における指標に基づいて株式価値評価する方法です。

市場株価法

「市場株価法」は、具体的な株式市場の株価を基準に価値を計算する方法です。例えば、ある上場会社の株価が1株あたり9000円だとしたら、その株式価値を基に新たに発行する株式の価格を決定したり、合併や株式交換の比率を決めたりします。

類似会社比準法

「類似会社比準法」は、非上場会社の株式価値を決定する際に使用する手法です。この方法では、上場している同業種の会社を数社選び、その株価の平均値を基に非上場会社の株式価値を評価します。例えば、化粧品会社の場合、資生堂の純利益が1億円で対象会社の純利益が5000万円であれば、対象会社の株価は資生堂の半分と評価したりします。

この類似会社比準法において基準となる指標を選ぶ際、いくつかの選択肢があります。

会社の利益を基準としてこれが半分であれば株価も半分とする方法、会社のキャッシュフローを基準としてこれが半分であれば株価も半分とする方法などが考えられます。

類似会社批准法では、多くの場合において、2つの重要な指標を使います。「PER(Price Earnings Ratio)」(株価収益率)と「EBITDA(Earnings Before Interest Taxes Depreciation and Amortization)」(税引き前利益+減価償却費+償却前利益)です。

PER 倍率法ではPER、EBITDA 倍率法ではEBITDAの指標を使用します。この方法は、類似会社について、株価がこの指標の数値の何倍に相当するかを計算して、それを対象会社にあてはめ、対象会社の株式の価値を導き出します。

PERは、類似会社の株式の時価総額をその会社の利益で割ったものです。つまり、1円の利益が会社の価値にどのくらい影響を与えるのかを示します。会社の利益にそのPERを乗ずることにより株価が算定できるのです。

EBITDAは、会社が得た収入から利息、税金、減価償却費を引いたものです。この指標は、会社の本質的な利益を見るために使われます。利息や税金、減価償却費は会社の本質とは関係なく変動する可能性があるからです。例えば、利息は借入金の額や金利によって変わり、税金は国の税制や節税策によって変わります。

また、減価償却費は会計処理方針により変動します。EBITDAでは、会社のキャッシュフローの実体を計測するため、これらを除外して計算するのです。類似会社の株式の時価総額をその会社のEBITDAで割ることによりEBITDA倍率が計算できます。対象会社のEBITDAにそのEBITDA倍率を乗ずることにより株価が算定できるのです。

インカムアプローチ

インカムアプローチは、株式価値評価の中でよく使用される手段で、会社のキャッシュフロー、つまり利益がどれほど出ているかにより株式価値を評価します。

このアプローチでは、主にDCF法(割引現在価値法)が使用されますが、DCF法が使用できない場合は収益還元法を使用します。

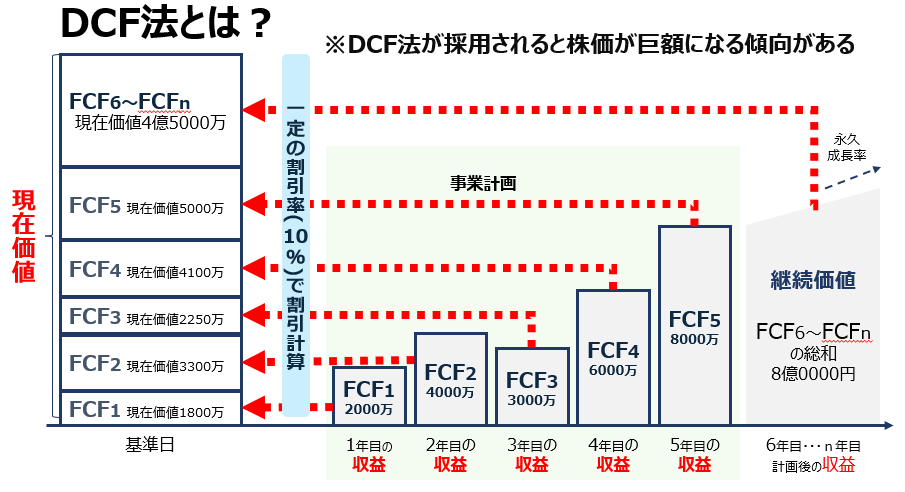

DCF法の概要

DCF法は会社が将来生み出すキャッシュフローを計算し、それを現在価値に割り引いて、株式価値を評価する方法です。キャッシュフローを割り引く必要があるのは、将来のキャッシュフローは現在のキャッシュフローよりも価値が低いため、現在の価値に引き直す必要があるためです。例えば、利子が年20%の場合、1年後の1億2000万円は現在の1億円であると考えることができるのです。

DCF法では、将来のキャッシュフローを割り引いて現在価値に引き直した上で、足し合わせたものが株式価値となります。

DCF法の詳細

DCF法における計算の基礎となるキャッシュフローは、「Free Cash Flow(FCF)」と呼ばれ、「税引後営業利益+減価償却費−設備投資±運転資本(売上債権+在庫−仕入債務)」で計算されます。

例えば、設備投資が今後発生する可能性がある場合は、それが将来のキャッシュフローを減らすため、株式価値が減少します。

割引率の設定

DCF法では、FCFを割り引いてFCFの現在価値を算出しますが、この割引率として「WACC(Weighted Average Cost of Capital)」が一般的に使用されます。これは株式資本と借入資本のコストを加重平均して、資本コストを算出するものです。

資本コストは、株式コスト(自己資本コスト)と借入コスト(他人資本コスト)で構成され、特殊な会社では、種類株や劣後債を出していることが、資本コストの算出に影響を与えます。他人資本コストは借入金利が1%程度であるので、これを基準として決定されます。株主はこれ以上のリターンを求めますので株式コスト(自己資本コスト)は借入コスト(他人資本コスト)よりもはるかに大きくなります。

自己資本コストの計算

自己資本コストの算出には、「CAPM(資本資産価格モデル)」という公式を使用して計算します。「CAPM=リスクフリーレート + 株式投資リスクプレミアム × β(ベータ)」で表されます。ここで、βはポートフォリオ全体の動きに対する個々の銘柄の連動性を示す指標で、株価の動きの大きさを示します。

例えば、βが1・0の場合、市場全体の変動率と株価の変動率が等しいことを示します。βが1・5の場合、市場全体より株価の変動が1・5倍大きいことを示します。

DCF法においては、キャッシュフローを、WACCとCAPMを使用して算出した割引率で割り戻すことで株式価値を算定します。

DCF法による具体的株式価値評価

DCF法による具体的株式価値の計算方法は、まず会社が将来生み出すと予想される「Free Cash Flow(FCF)(フリーキャッシュフロー)」を計算します。次に、これらのフリーキャッシュフローをWACC(加重平均資本コスト)にて割り引きます。

そして、非事業用資産の額を加算します。非事業用資産とは、事業運営に直接関連しない、かつ売却しても事業の妨げにならず、フリーキャッシュフローに影響を与えない資産のことを指します。これが企業価値です。

そして最後に、企業価値から有利子負債を差し引いて、株式価値を算出します。この結果に基づいて、株式の譲渡価格が決定されます。

その他、株式価値や将来のフリーキャッシュフロー(FCF)を計算するには、適切な事業計画が必要です。事業計画に基づき将来の収益が分からないと将来のフリーキャッシュフロー(FCF)が計算できないからです。売主から提出された事業計画が現実的なものであれば、その事業計画に基づいて毎年生まれる収益を元にフリーキャッシュフロー(FCF)を計算して割り引いていくことになります。

収益還元法の概要

そのような将来のフリーキャッシュフロー(FCF)を知ることができない場合は、過去何年かの収益平均でこれを代用することによっても、一応の株式価値の評価ができます。この方法を収益還元法と言います。

コストアプローチ

コストアプローチによる株式価値評価方法の代表的なものとして、「簿価純資産価額法」と「時価純資産価額法」があります。

簿価純資産価額法

この方法では、会社の貸借対照表(バランスシート)に記載されている資産と負債の価値に基づいて会社の価値を評価します。

具体的には、企業の総資産から総負債を引いた額がその会社の価値となります。この方法は企業の会計上の価値を示すものにすぎず、企業の市場価値や現在の資産価値を必ずしも反映していないという点が欠点となります。

時価純資産価額法

「時価純資産価額法」は、企業の貸借対照表(バランスシート)上の資産を現在の市場価値に基づいて再評価してから、総負債を引いて、株式価値を算定する方法です。これにより、会社の価値をより正確に把握することが可能となります。

非上場株式・少数株式の株式譲渡承認請求・株式買取請求における株式価値算定方法

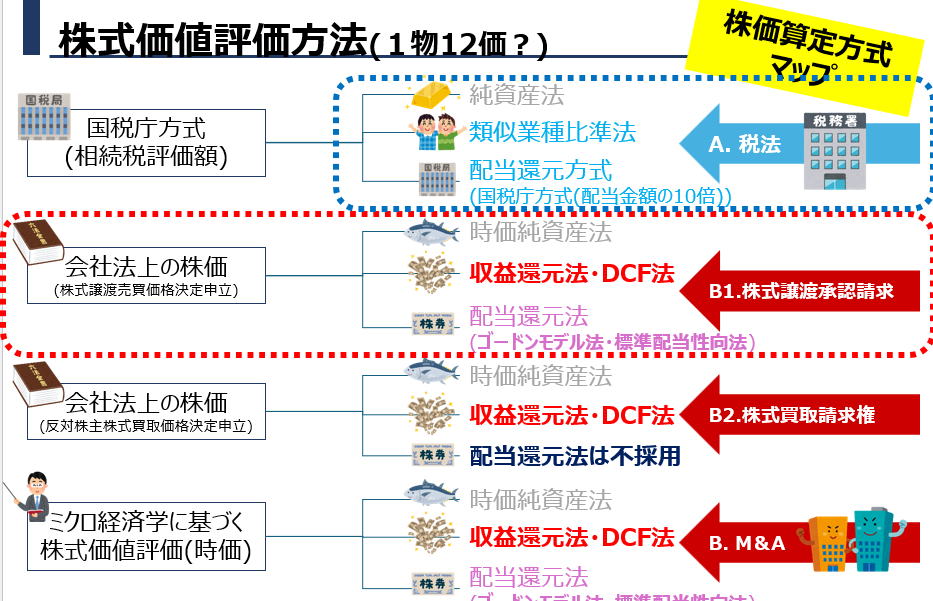

しかし、非上場株式・少数株式の株式譲渡承認請求・株式買取請求における株式価値算定方法においては、これらのマーケットアプローチ、インカムアプローチ、コストアプローチをそのまま使用するわけではありません。

非上場株式・少数株式に賦課される相続税などの計算のためには、国税庁方式(相続税評価額)が使用され、ここでは、財産評価基本通達に定められた、①純資産方式、②類似業種批准方式、③配当還元方式が使用されます。

しかし、財産評価基本通達の②類似業種批准方式では、株価評価が高額になり課税負担が重くなりすぎないように、退避すべき類似業種の数値が低く抑えられているとともに、類似業種ごとに固定的に数値が決まっており実態に即しておらず、これは類型的に課税を行うという課税実務上の理由ですが、必ずしも実際の株式価値に準拠しているとは言えません。

また、財産評価基本通達の③配当還元方式は、配当金の10年分とされており、配当金が少なければ少額に、配当金が多ければ高額になるなど、やはり、株式評価の実態を反映しておりません。

他方、M&Aにおける株価算定は、基本的に、収益還元法・DCF法に基づいて行われます。今後の将来の収益に基づく株価算定が、投資家にとっては最も合理的だからです。

ただ、会社によっては、会社を清算するほうが会社を経営するよりも投資効果が高い場合があり、時価純資産法も、株価の最低限を画するという意味で、株価算定の基礎となります。

非上場株式・少数株式の株式譲渡承認請求・株式買取請求における株式価値算定方法は、どのように考えるべきなのでしょうか。

ここは、やはり、投資家にとって最も合理的な、収益還元法・DCF法に基づく株価算定に、時価純資産方式に基づく株価算定を加味しつつ、少数株主でもありますので、配当還元方式も加味するという方法となります。

ただ、この場合の配当還元方式というのは、配当金が少ない場合、配当しない額は再投資に回すことができ、その再投資により会社は業容を拡大でき、それによりさらに配当金を最大化することができるという前提で、配当金のシミュレーションを行い、株価を算定するゴードンモデル方式が前提となっていますので、配当金の10年分といったような計算とは異なり、配当還元法であっても株価はかなりの高額となります。

その他、反対株主の株式買取請求権の場合は、株式が強制買取になる場合ですので、株主保護の観点から、裁判所としては、少数株主の株価算定方式としての配当還元法は排除するものとされており、株式価値は最大化することとなります。

同じ株式ですが、会社法に基づき、政策的に、株価算定方式が異なり、株価が高額になるようになっており、興味深いところです。

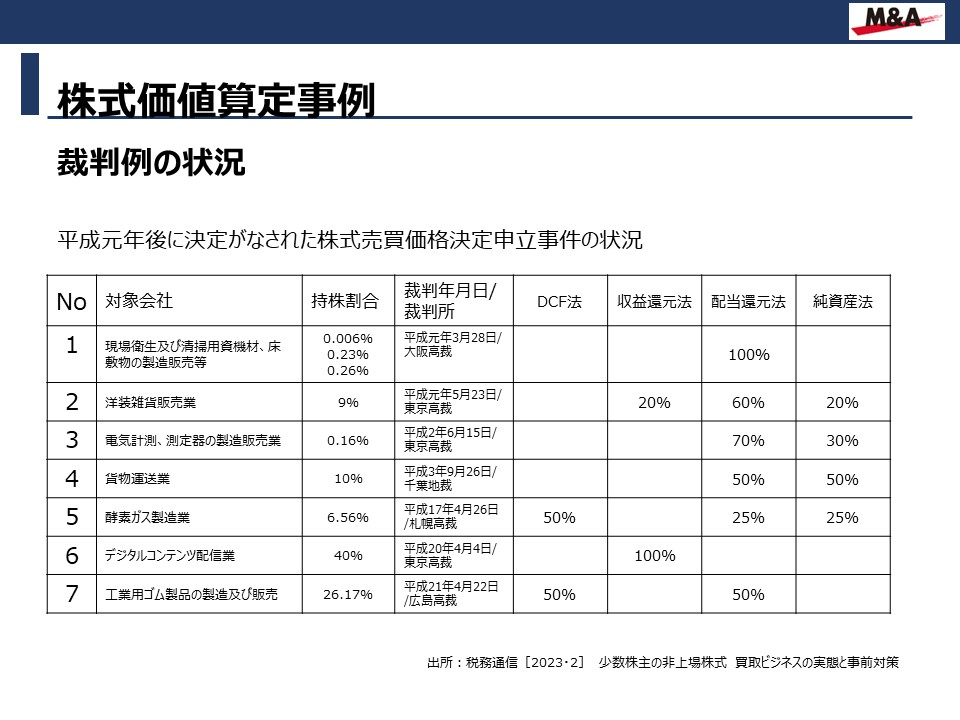

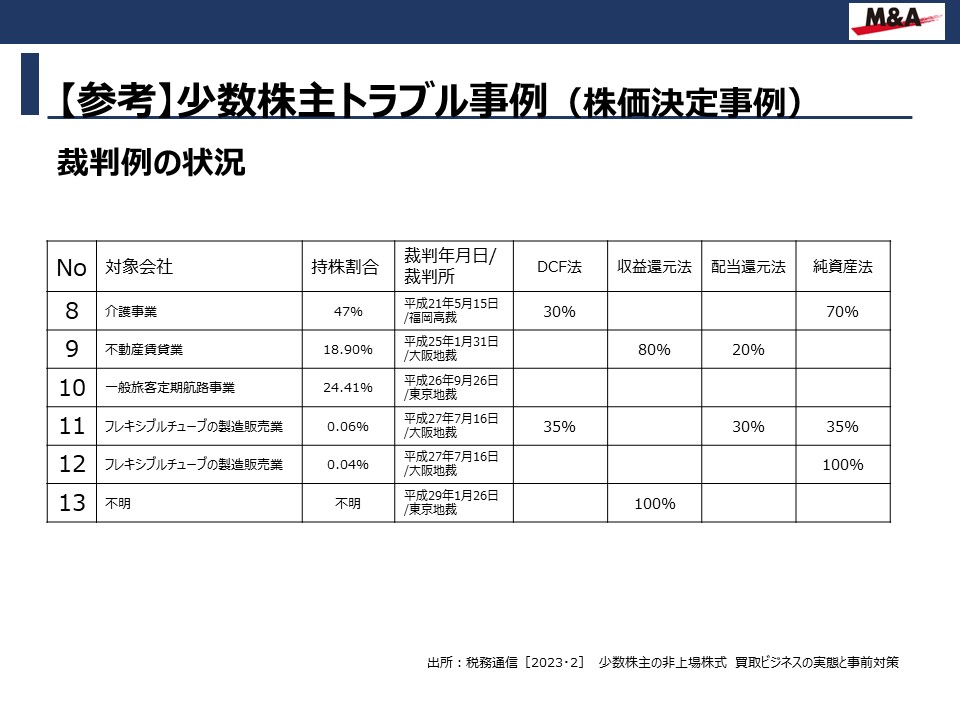

非上場株式・少数株式の株式譲渡承認請求・株式買取請求における株式価値算定事例

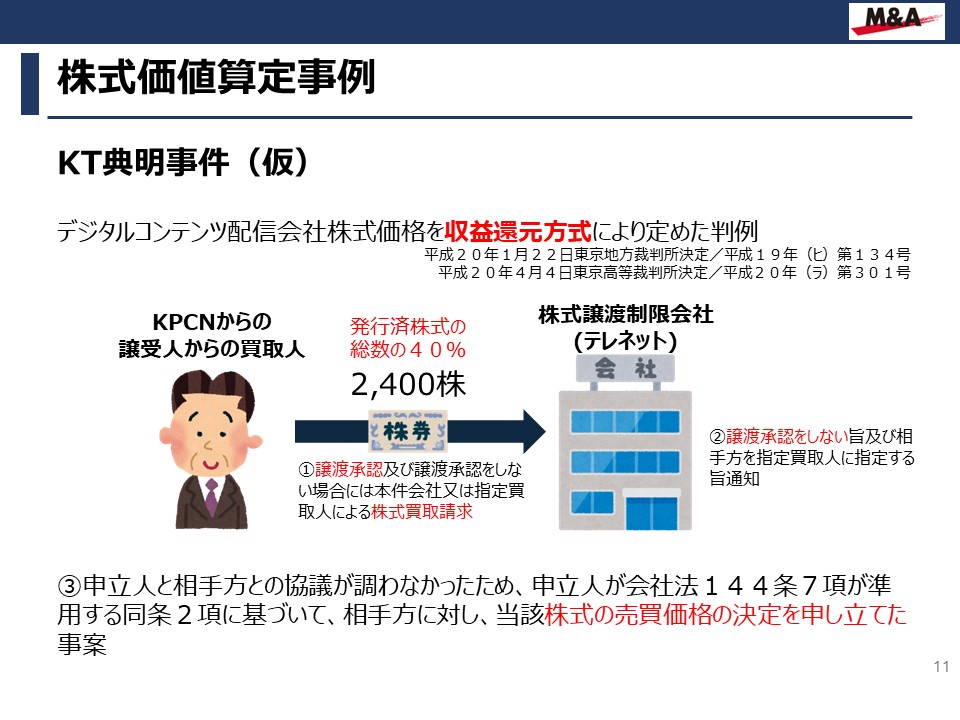

KT典明事件(仮)

デジタルコンテンツ配信会社株式価格を収益還元方式により定めた判例

申立人と相手方との協議が調わなかったため、申立人が会社法144条7項が準用する同条2項に基づいて、相手方に対し、当該株式の株式売買価格の決定を申し立てた事案です。

裁判所は、経営権の移動を伴う場合に用いられる評価方式(純資産方式・収益方式)を採用しました。

本件では、申立人から相手方に本件株式が移動することによって、相手方は本件会社を完全に支配することができることになる。そうであれば、本件では、経営権の移動に準じて取り扱い、経営権の移動を伴う場合に用いられる評価方式である純資産方式、収益方式を検討すべきであると解される。また、本件会社では、配当を実施したことがなく、現時点で将来配当を行う予定はないのであるから、純資産方式、収益方式に加えて配当還元方式を採用する基礎に欠けるというべきである。として、裁判所は上記の決定を下しました。

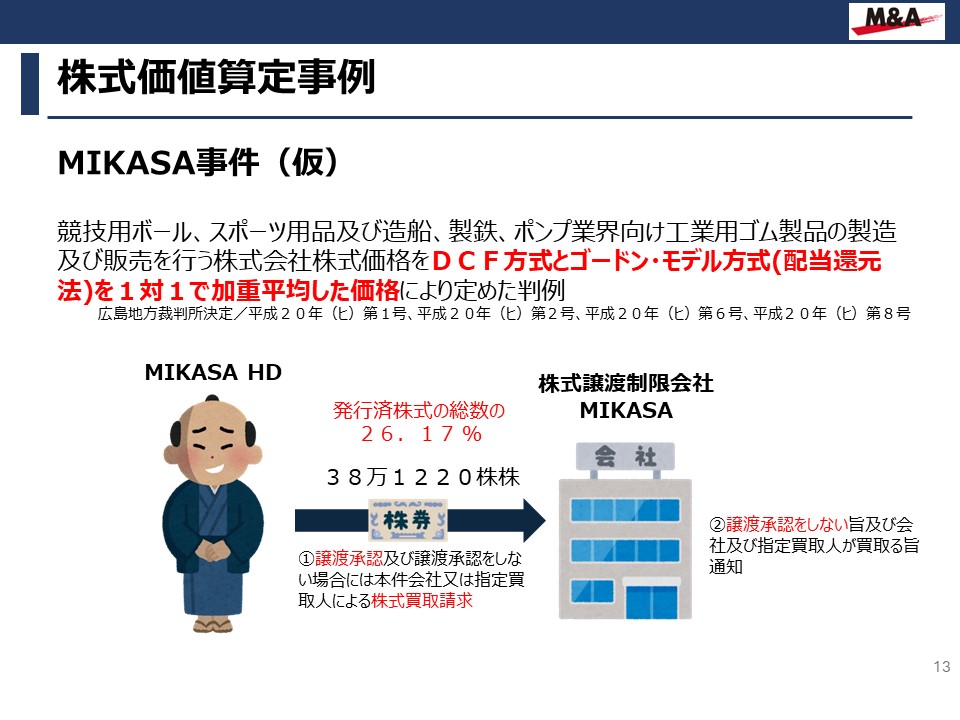

MIKASA事件(仮)

競技用ボール、スポーツ用品及び造船、製鉄、ポンプ業界向け工業用ゴム製品の製造及び販売を行う株式会社の株式価格をDCF方式とゴードン・モデル方式(配当還元法)を1対1で加重平均した価格により定めた判例

非上場会社の株式売買価格決定の申立事件において、株式の価格がDCF方式とゴードン・モデル方式(配当還元法)を1対1で加重平均した価格と判断された事例です。

裁判所は、MIKASA HDの有する株式は、議決権比率で26.17パーセントであって、法令上の「支配株主」に当たらないことは明らかであり、また、 MIKASA HDの役員等がミカサの役員であるような事情も窺われない。売り手の立場から最も合理的な評価方式は、配当還元方式。買い手の立場からは、継続企業の動的価値を現す最も理論的な方法であるDCF方式。以上の売主の立場と買主の立場を、双方対等の立場にあることを前提として、売主の立場からの相当な評価方式と買主の立場からの評価方式を1対1で評価価格に反映させるのが相当。

本件は、売り手、買い手双方対等の立場で評価すべきであり、売り手の立場から最も合理的な評価方法である配当還元方式と、買い手の立場からのDCF方式を1対1で加重平均する。として、裁判所は上記の決定を下しました。

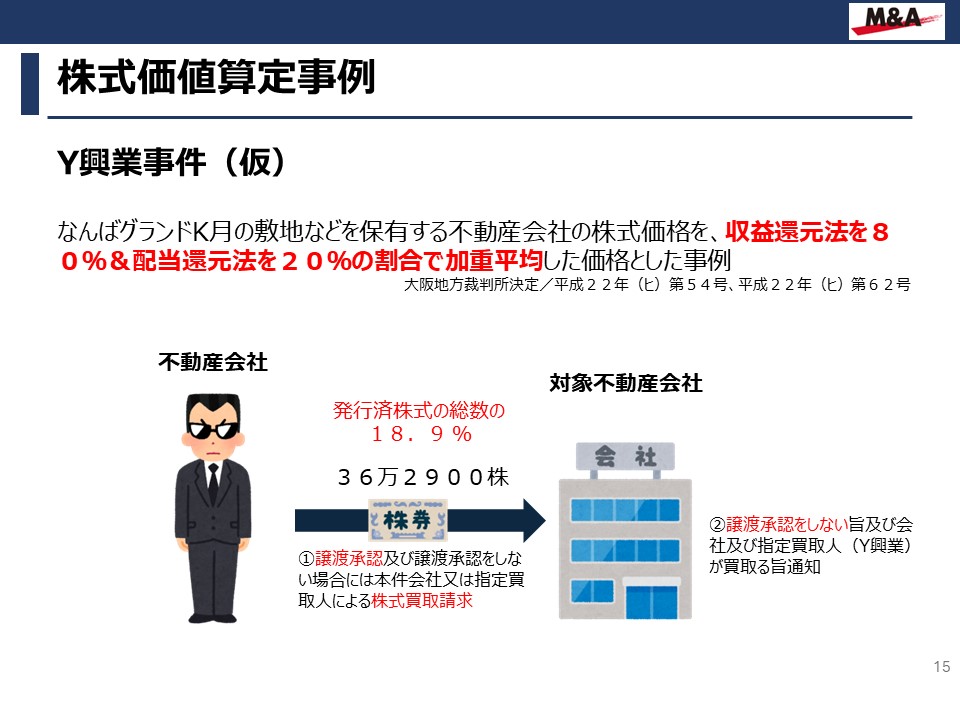

Y興業事件(仮)

なんばグランドK月の敷地などを保有する不動産会社の株式価格を、収益還元法を80%&配当還元法を20%の割合で加重平均した価格とした事例

裁判所は、申立人は外形的には少数株主であるが、経営に影響を与える可能性も残されているから、配当還元法による評価額1株300円に20%、収益還元法による評価額1株3000円に80%のウェイトを置いて評価するのが適切である。申立人は、対象会社株式を約18.9%保有している。

この持株比率からすると、単独では議決権の過半数に足りず、経営権を握っているとはいえない。配当還元法にウェイトをおく。他の株主の状況を見ると、各株主とも決定的な支配権を保有しているといえるほどの持株比率ではない。

議案によっては申立人が他のグループと協調して議案の賛否を左右する可能性を残す程度である。また、申立人の代表取締役である甲野春彦がかつて相手方の役員であったという事実もある。以上からすると、申立人を、対象会社に対する発言力が全くない単なる少数株主と位置づけるのは適切ではない。ある程度経営に影響力がある株主として評価すべきである。として、裁判所は上記の決定を下しました。

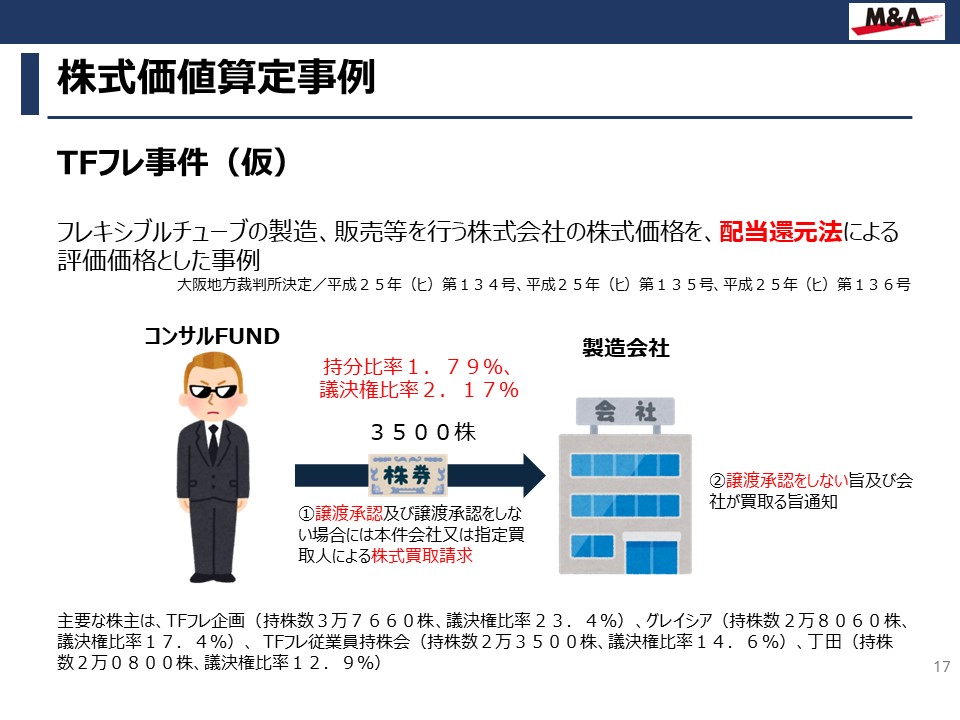

TFフレ事件(仮)

フレキシブルチューブの製造、販売等を行う株式会社の株式価格を、配当還元法による評価価格とした事例

主要な株主は、TFフレ企画(持株数3万7660株、議決権比率23.4%)、グレイシア(持株数2万8060株、議決権比率17.4%)、 TFフレ従業員持株会(持株数2万3500株、議決権比率14.6%)、丁田(持株数2万0800株、議決権比率12.9%)、他方、 TFフレの株式については、現経営陣及びこれと友好的な関係にあると推認できる株主が議決権総数の68.3%を保有していました。

裁判所は、本件売買は非支配株主間のものであって、売買される株式数が議決権総数に占める割合も極めて小さく、買主である申立人は、本件株式の取得により直ちにTFフレの経営支配権を得ることができないことはもちろん、他の株主から株式を取得してTFフレの経営支配権を獲得することも現実的には極めて困難な状況にある。

すなわち、売主である利害関係参加人及び買主である申立人がいずれも、配当の取得を主な利益ないし目的とせざるを得ない地位にあり、本件売買は、実質的には、将来の配当に対する期待を売買するのと同視できる。TFフレ株式の評価については、将来において予測される配当額を現在の価値に引き直して株式価値を算定する配当還元法を採用するのが最も合理的かつ相当、として、裁判所は上記の決定を下しました。

ただ、その他の株式売買価格決定裁判の流れに鑑みると、買主である申立人は会社であり、買主側の株価としては、支配株主として株式価値算定すべきであり、売主側の株価である配当還元法と、加重平均すべきであった事例ではないかと思われる。

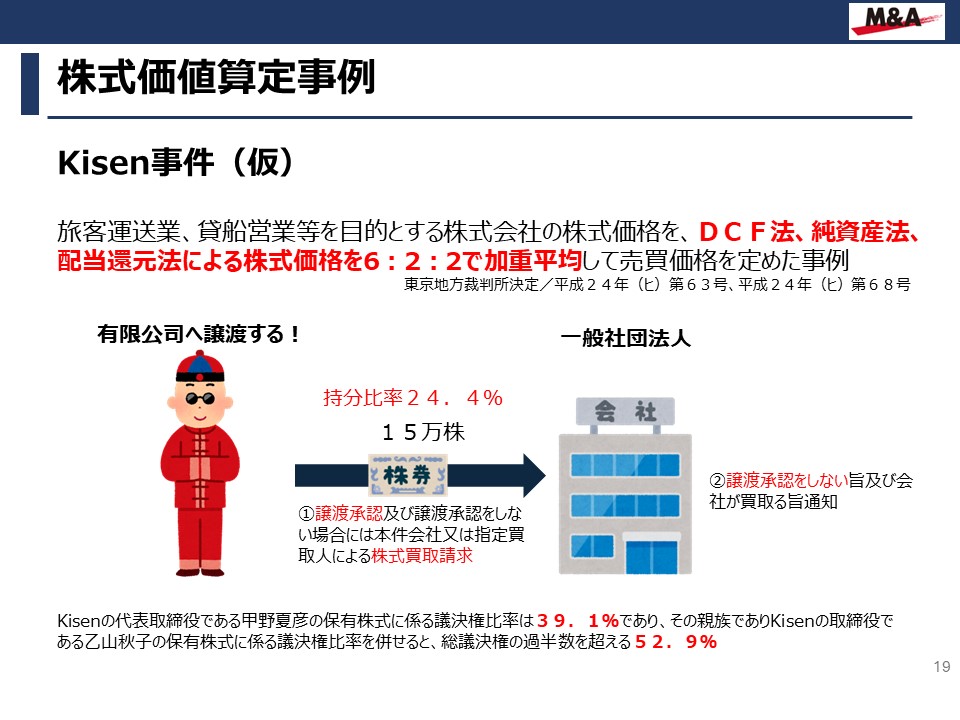

Kisen事件(仮)

旅客運送業、貸船営業等を目的とする株式会社の株式価格を、DCF法、純資産法、配当還元法による株式価格を6:2:2で加重平均して売買価格を定めた事例

Kisenの代表取締役である甲野夏彦の保有株式に係る議決権比率は39.1%であり、その親族でありKisenの取締役である乙山秋子の保有株式に係る議決権比率を併せると、総議決権の過半数を超える52.9%であった。

裁判所は、申立人らの保有する株式の議決権比率は合計24.4%であり、Kisenの支配株主とは認められない。もっとも、申立人らは、Kisenの単なる一般株主ともいえず、支配株主と一般株主の中間的な立場に位置する株主と認められる。

したがって、売主の立場からする本件株式の評価方式は、一般株主が保有する株式の評価に適切な評価方法である配当還元法とともに、上記買主の立場からする本件株式の評価方式であるDCF法及び純資産法を併用すべき。配当還元法0.6、DCF法0.2、純資産法0.2の割合で加重平均して求めた価格をもって本件株式の価格とするのが相当として、裁判所は上記の決定を下しました。

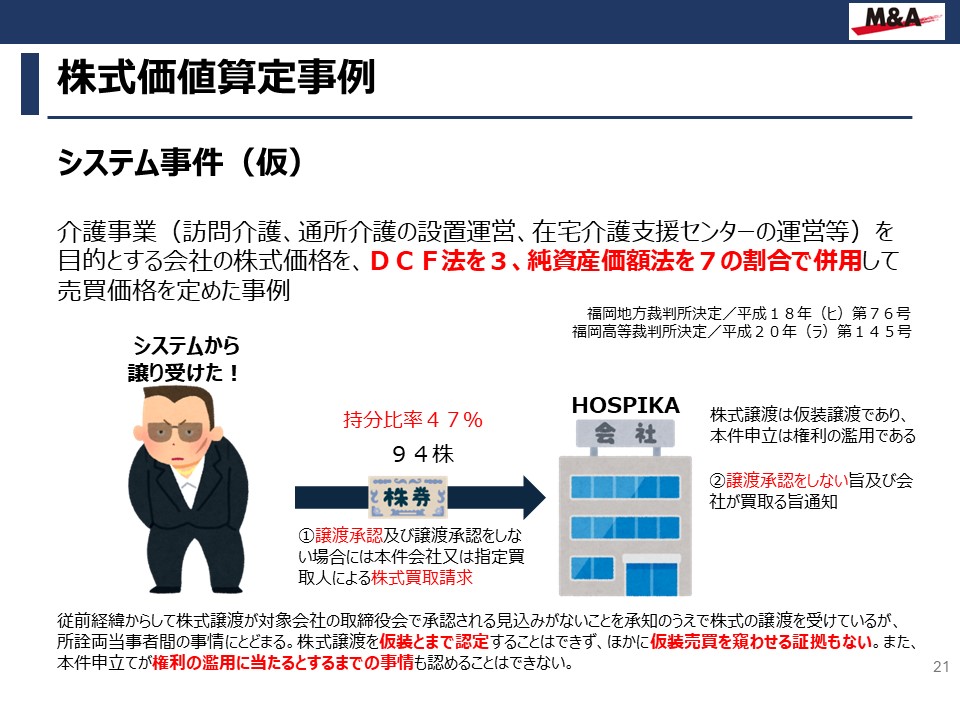

システム事件(仮)

介護事業(訪問介護、通所介護の設置運営、在宅介護支援センターの運営等)を目的とする会社の株式価格を、DCF法を3、純資産価額法を7の割合で併用して売買価格を定めた事例

裁判所は、従前経緯からして株式譲渡が対象会社の取締役会で承認される見込みがないことを承知のうえで株式の譲渡を受けているが、所詮両当事者間の事情にとどまる。株式譲渡を仮装とまで認定することはできず、ほかに仮装売買を窺わせる証拠もない。

また、本件申立てが権利の濫用に当たるとするまでの事情も認めることはできない。HOSPIKAが近い将来解散する可能性はうかがえないこと、株式の価値は、対象会社が近い将来解散する可能性がある等の特段の事情のない限り、原則として継続企業価値によって評価すべきであること、キャッシュフローは収支の差額として現金・預金等の増減額として表示され、客観性が高い。

譲受人が支配株主である以上、譲渡人からすれば、会社持分の払戻しを受けるという意味では、貸借対照表上の純資産に注目する同方法を無視することはできない。相手方にとって本件株式譲渡(すなわち、譲渡対象株式94株は発行済株式総数200株の47%を占めている)によって子会社を完全に支配することも可能となる利益を無視し得ない。として、裁判所は上記の決定を下しました。

その他の株式売買価格決定裁判の状況

まとめ

以上の通りですので、非上場株式・少数株式であっても想定以上の株価が認定される可能性が非常に高いのです。弁護士法人M&A総合法律事務所と一緒に頑張りましょう。

お困りではありませんか?